在今年一波三折的印尼出口政策中,多次调整的出口税赚足我们的目光——一会儿调整税率结构,一会儿调整征税参考价;一会儿调增tax,一会儿又调减levy……似乎我们很难去捉摸印尼当局的政策意图。

但是,只要我们对税收政策足够了解,便可以做到心中了然——频繁调节税率是因为税收是相较DMO等政策更灵活的出口调控手段,而不同的税收种类则是有不同的支出途径。本文就即将对“关税”这一最基础的出口政策进行分析。

1 印尼出口税政策框架介绍

印尼棕榈油的综合出口税由两部分组成,分别是棕榈油出口税(Tax),以及棕榈油专项出口税(Levy),均由财政部制定。二者的区别在于Tax与其他产品的出口税类似,属于财政部收入,没有特定方向的支出;而Levy则属于财政部管辖的BPDPKS(棕榈油种植园基金管理机构)收入,其支出主要用于生物柴油的补贴(80%以上)以及油棕榈的重植、研发和推广等综合项目,实现BPDPKS维持棕榈油价格稳定的核心目标。

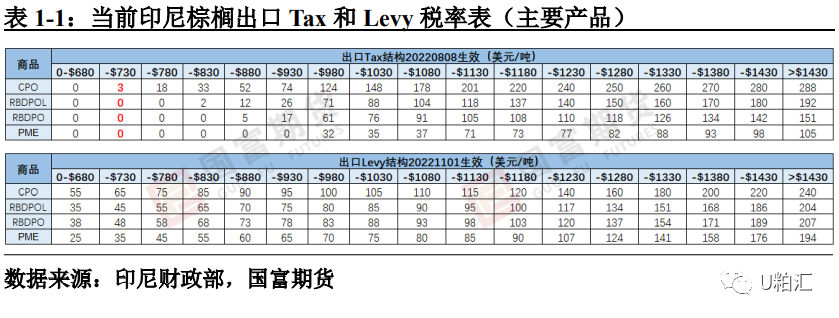

Tax和Levy都采用累进式征收结构。印尼贸易部每两周(2022年8月以前是每月)制定一次CPO参考价,根据参考价决定棕榈油相关产品的税率档位。需注意的是,参考价根据CPO的市场价格确定,而所有棕榈油相关产品的税率档位都参考这同一个参考价。在确定的档位下,印尼对棕榈油征收从量税,税率为XX美元/吨。从档位来看,对应的CPO价格越高,征收的税率就越高。从产品种类来说,CPO的出口税高于精炼棕榈油,符合一般国家鼓励出口高附加值产品的准则。

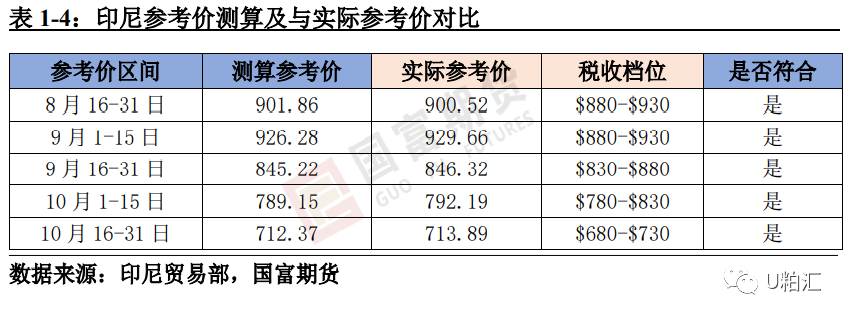

以当前Tax和Levy的税率表格为例,贸易部公布的2022年10月16日-31日CPO参考价为713.89美元,因此对应的档位为$680-$730,相应的CPO出口Tax为3美元/吨,24度精棕、33度精棕以及棕榈油基生柴的出口税为0。Levy税也是同样的档位,但是目前处于Levy税免税期,该表计划于11月1日生效,因此暂不征收。

从以上可以看出,印尼棕榈油出口税的调整是非常灵活的,在市场价格变动比较快的阶段,几乎可以通过半个月一次调整参考价的机会来让出口税与市场价格匹配。相应地,在需要对棕榈油供需进行调节时,也可以通过调整税率结构、临时征收或免征收特殊税款等方式来提高或降低棕榈油的综合出口税。

2 印尼的出口政策梳理

今年以来,为了提高国内食用油供给,抑制国内高昂的食用油价格,印尼使出了政策上的“连环拳”,将棕榈油价格打了下来,转而又使出了一系列促进出口的政策。尽管政策复杂多变,但实际上有三个主要的政策手段:DMO政策,出口禁令,以及调整出口税。在这部分我们将三个政策手段都进行梳理,在此间探讨出口税的调整起到了何种作用。

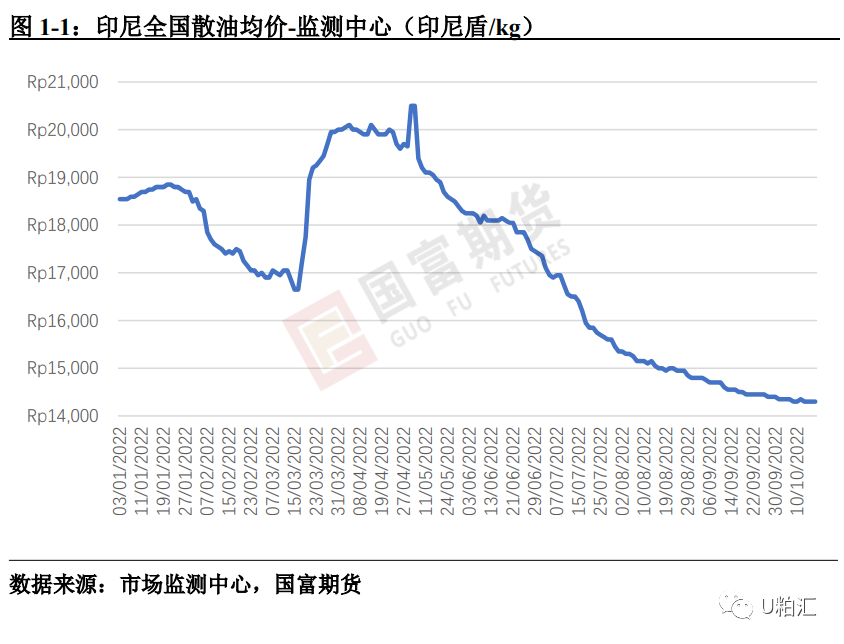

首先来看一个按时间轴的政策走向图,见表1-2。4月27日-5月23日实施的出口禁令将其他出口政策分为两个阶段,分别是逐渐收紧和逐渐宽松。印尼本次出口政策以DMO开始,DMO的全称是内贸保供政策,意思是强制要求食用油出口商必须在国内销售一定数量的食用油。这是一个比调整出口税强硬得多的政策,在1月至3月间,DMO比例从20%(1:5)提高至30%(约1:3),但是成效甚微。1月27日开始实施DMO时,印尼贸易部的目标是:散装食用油价格降至Rp11500/kg。此时市场散油价格大约在Rp18700 /kg,3月17日价格为Rp17200 /kg,离政府目标相去甚远。

于是3月17日印尼政府取消DMO政策,转向使用调整出口税政策,将4月份Levy税的最高档位(>$1500)税率提高了200美元/吨。在3月17-30日这段政策真空期,国内散油价格急速飙升至Rp20000/kg ,先前DMO政策的压制反弹到了新高。增加200美元出口税仅仅只是起到了微小的作用,直至4月27日出口禁令开始实行,散油价格仍然维持在Rp19700/kg的高位,眼看政策无成效,印尼政府大刀阔斧一刀切,直接禁止棕榈油出口。

关于出口禁令的相关问题我们此前也有讨论,此处不再赘述。总之,出口禁令的最大后果就是导致棕榈油价格高企,5月末库存达到723.3万吨的高峰。此时开始印尼的出口政策风格转变,由限制出口转向促进出口。DMO比例在5月23日恢复出口时为1:3,后每个月逐渐调松比例,直至8月份达到1:9,这个配额已经可以完全覆盖出口商的出口需求。此次重设DMO,取消标准改为散油价格低至Rp14000/kg。根据监控中心的数据,印尼国内散油价至今未能跌破14000的关口。但是,根据贸易部公布的数据,散油价格早在8月20日就跌至14000以下,但DMO政策实质上至今仍未取消。贸易部当局的说法是,不会取消DMO,(因为)DMO政策将保证国内棕榈油供应的确定性,以维持供应和负担得起的价格。从现实的角度来看印尼当局的选择是合理的,因为DMO政策并未造成对出口的实际阻碍,保持现状是维持棕榈油稳定的最佳选择。

但是,我们很容易发现,DMO政策逐渐宽松,实质上只是提供了一个可以出口的“窗口”。与自由出口相比,DMO仍然属于一个限制出口政策,而不是促进出口政策,其目的是在保证国内供给,而后促进出口。故而,即便存在出口余地,厂商仍需一个保证出口利益的支持政策,而这就是调整出口税的作用。

出口税方面有一点比较特殊,即临时征收的200美元/吨的特别出口税。这一政策发生在出口禁令解除的初期,印尼去库进度缓慢,而满足DMO要求的厂商较少,印尼便设置了116万吨额度给未满足DMO义务的出口商,以促进出口。因此,它虽然称作出口税,但实质上是花钱买了一个出口机会,因此不将其算作一般的出口税政策。

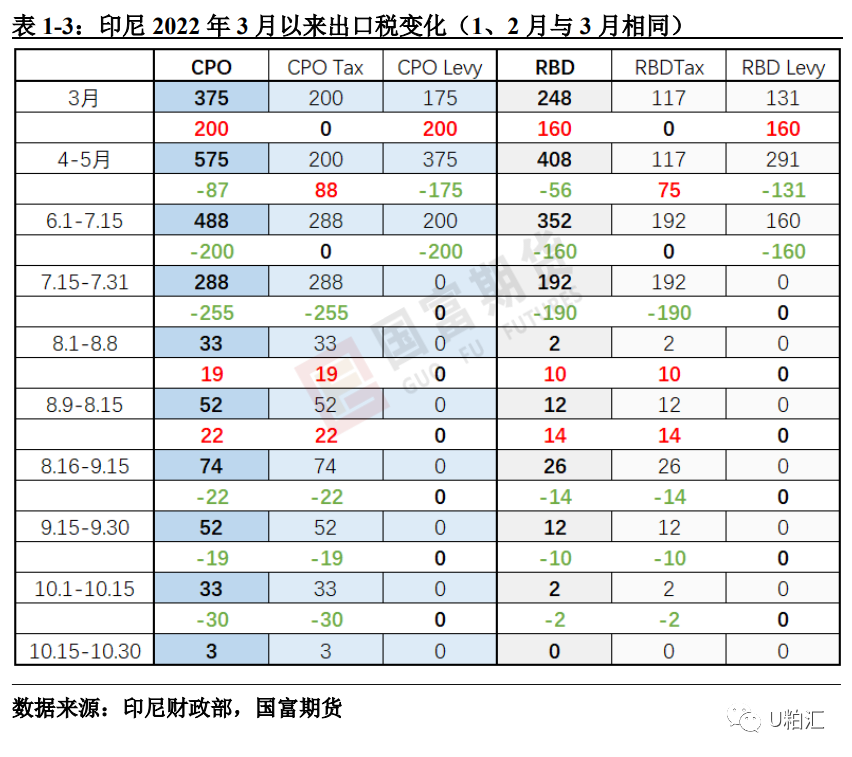

那么仔细聊聊出口税的变化。表1-2中的出口税政策看起来有一点繁杂,但无论如何调节,最后的落脚点都在综合出口税上。结合表1-3,我们可以发现两个比较重要的政策调整时间点分别为:7月15日开始免征Levy税,以及8月1-15日参考价从1615.83美元大幅调低至872.27美元。前者为CPO出口节省了200美元成本,而后者则节约了255美元——这两个时间点正是印尼棕榈油出口量大幅增加的两个时间点。而其他的调整,大多为周期性的参考价调整,目的也是使税收更符合市场价格状况,因此对出口的调节作用有限。

以CPO为例,我们先来看Levy税。Levy税的变动较为简单,上文说过在DMO取消之后、出口禁令实施之前,印尼将Levy税调高了200美元。而在禁令解除后,Levy立马调低175美元至200美元,但是随着棕榈油价格急速下跌,以及去库进程较慢等现象显现,印尼于7月15日取消了Levy税,第一次政策持续期至8月底,后又延长至10月底。Levy税豁免政策的确客观上促进了棕榈油的出口,但是也大大降低了印尼的财政收入。前文提到过,Levy税收的主要作用就是生柴补贴,而从七月份开始生柴已无需补贴,给了免征Levy政策经济上的条件。当下,免征Levy税政策是否会继续延长也受到了许多关注,但就现实情况来看Levy税继续免征的可能性不大,因为印尼库存已去至正常水平,无需继续推行该促进出口政策。

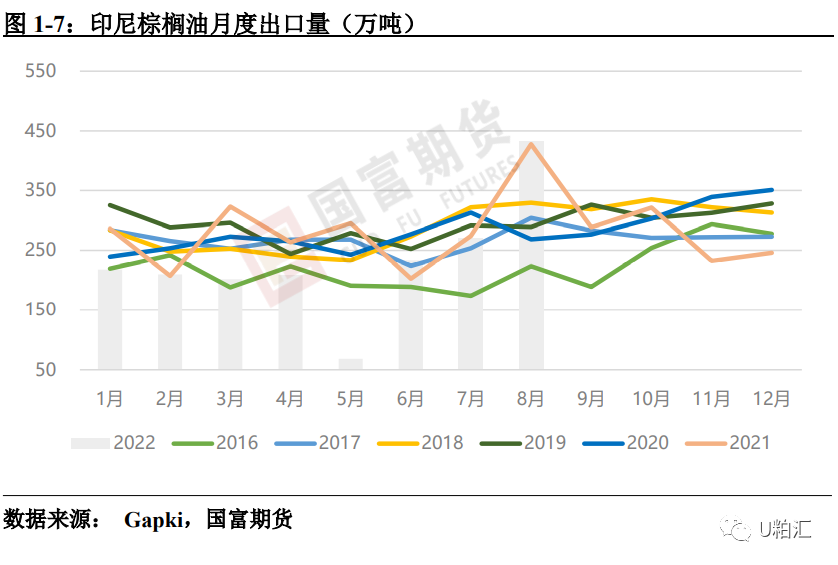

而Tax的变动则比较频繁。出口禁令解除后,印尼调整了新的税率结构,6月份Tax实质上比5月份高88美元,但由于Levy税降低,综合出口税仍降低87美元。Tax第二次变动便是8月1日大幅下调参考价,档位调整使其骤降255美元,仅剩33美元的综合出口税在棕榈油成本中的占比已经不值一提,此刻开始印尼棕榈油出口继续加速,8月份棕榈油出口量达到了433.4万吨的新高点。紧接着,由于棕榈油行情已在三个月内天翻地覆,印尼为适应市场行情调低了棕榈油出口税起征点,CPO出口Tax在8月8日小幅增加至52美元。也是从8月初开始,印尼将每月设定一次参考价改为每半月设置一次参考价,后续每半月税率的变动也是随着这一周期性政策而产生的周期性变动。

3 印尼CPO出口参考价构成分析

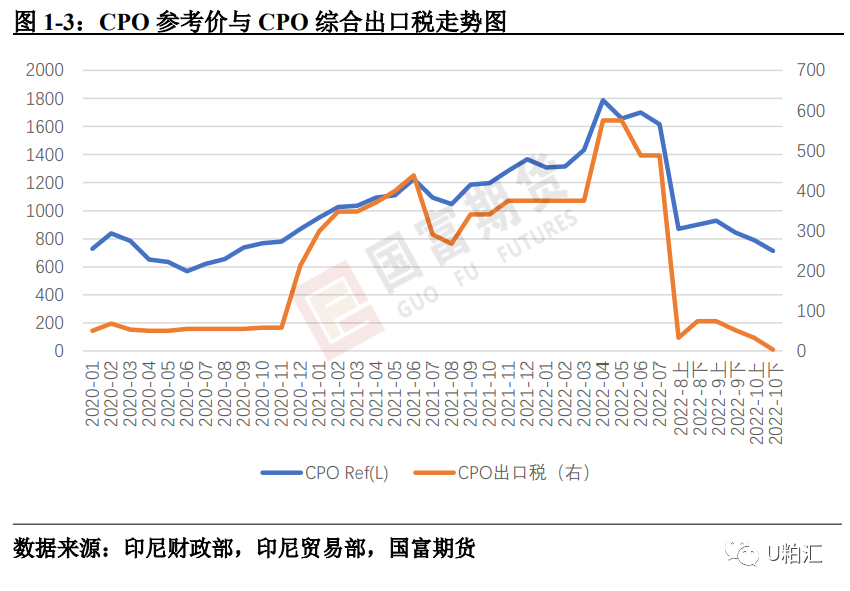

CPO出口参考价是一个非常关键的因素,因为其与棕榈油产品具有较高相关性,如图1-3。在每半个月的节点,如果知道CPO参考价的大致范围,便可以大致预测接下来的税收走势,而且对比其公布的参考价,或可推测印尼当局的政策目标。

印尼贸易部对如何计算CPO出口参考价给出了详细的方法介绍。CPO出口参考价的来源如下:

1. 印度尼西亚衍生品交易所毛棕榈油 (CPO)期货近月可交割月份合约结算价;

2. 马来西亚衍生品交易所毛棕榈油(CPO)期货近月可交割月份合约结算价;

3. 鹿特丹港口基于最近可供交货月份的现货CIF报价扣减保险和运费;

CPO出口参考价格测定由以下方法计算:

1. 如果上述三个价格来源的相互平均价格差异小于或等于40 美元,则参考价计算应使用印度尼西亚衍生品交易所价格60%、马来西亚衍生品交易所价格20%和鹿特丹20%的加权平均价格;或者

2. 如果上述三个价格来源中的相互平均价格差异超过40美元,则参考价计算采用作为中位数的价格来源和最接近中位数的价格来源,并计算这两个价格的算术平均价。

另外,上述计算的采样期从定期运行(前一段的参考价执行期)前5天开始,直至定期运行结束前5天。

据此,我们尝试测算CPO出口参考价。按照如上图所示步骤查找价格来源及计算参考价,主要情况如下:

1. 鹿特丹港口CIF价格可以直接在Gapki官网获取,但是很难得知准确的保险费和运费。不过很长一段时间内鹿特丹CIF价格与马印交易所价格之差都在200美元以上,减去保险和运费的估计量,大概率价差也仍在40美元以上,而印马交易所的价格比较接近。因此,当下CPO出口参考价的取值基本上参考马来西亚衍生品交易所和印度尼西亚衍生品交易所的期货价格。

2. BMD毛棕榈油的近月合约价格很容易获取,但印尼ICDX的衍生品每日行情只能在其官网上查询,然后根据当日汇率换算成美元。但是,ICDX毛棕榈油的近月合约取值存在一定不确定性,这给价格计算带来了一定误差。

3. 参考价计算的取值区间中的“前5天”是按照自然日历还是交易日历并未明说,且是否取到当天也留有空间,因此对参考价的预估无法做到百分之百准确。

即便有误差,此详细的计算方法也能让我们大致对接下来的参考价进行一个的区间预测,此前我们计算了8月下旬以来的参考价档位,目前来看具有一定价值。若对测算方法有疑问或意见的读者,欢迎私下交流。据此估算,11月1-15日CPO出口参考价约为772美元,若计算差别不大,则11月1-15日CPO出口Tax为18美元/吨,Levy为75美元/吨;RBD的出口Tax为0,出口Levy为55美元。

4. 出口政策调整对本国出口的影响效果分析

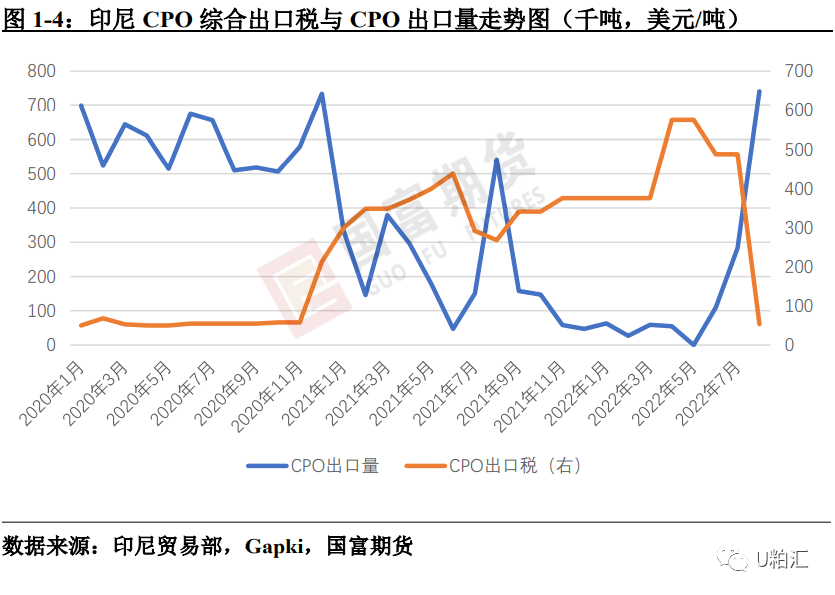

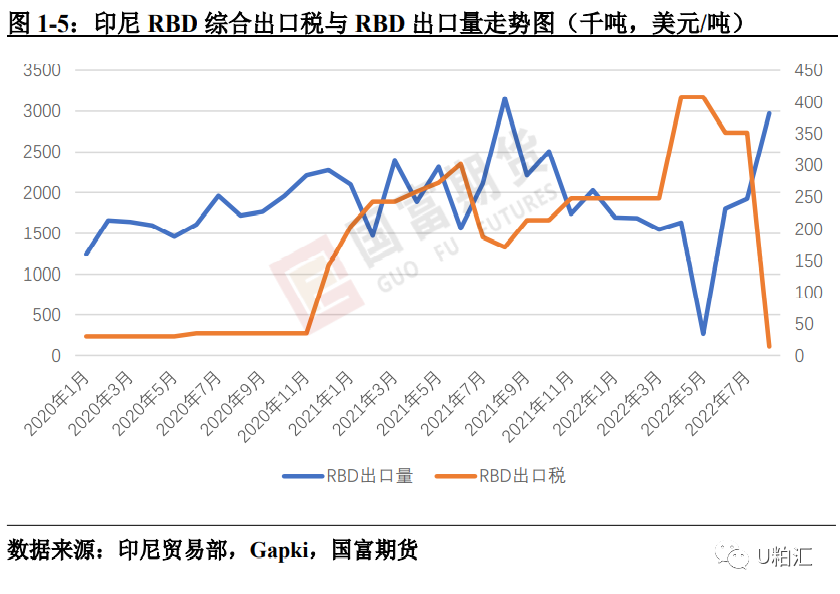

出口税调整对CPO出口的影响非常明显。CPO的出口量和RBD的出口量都与其综合出口税呈现出非常明显的负相关关系。当然,出口税越高,出口棕榈油的成本就越高;相应进口商利润也会降低,从而减少对棕榈油的进口。另外一方面,出口税与CPO参考价的关系非常大(图1-3也显示其走势基本相同),而CPO参考价则反映了当下的棕榈油价格,因此出口税在某种程度上也反映了市场价格水平。因此,高昂的棕榈油出口税往往伴随着高昂棕榈油价格的背景,从而抑制了棕榈油的需求;相反,低出口税反映了低价棕榈油的背景,促进了棕榈油的出口。

税差对不同产品的出口也有非常明显的促进效应。当CPO和RBD的税差相差比较小时,CPO出口占比就会相对较高,因为进口国进口低附加值产品的欲望更强烈;而当CPO和RBD的税差相差比较大时,CPO的出口占比明显降低。当然,今年上半年印尼CPO出口量占比极低也有部分原因是DMO政策对CPO的出口更不利,因为DMO政策需要贸易商在国内销售终端油脂产品并获取相应的出口证书,而压榨厂商需通过精炼商获取CPO的出口证书,这也成为CPO出口的壁垒之一。

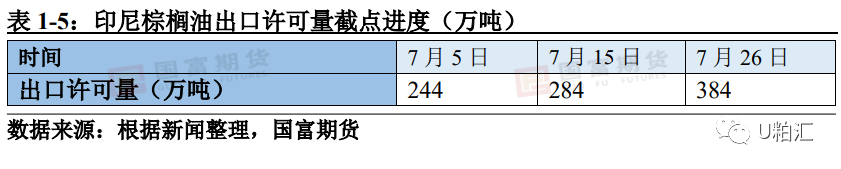

如果说一般情况下出口税的强烈影响是因为它是主导的出口政策,并且部分反映了市场价格,那么在多重出口政策下出口税的影响还会如此强烈吗?按照上面梳理的政策来推断,在3月份DMO政策取消后,4月底出口禁令实行前,印尼提高了200美元出口税,而今年四月份印尼出口208.9万吨,环比三月的201.4万吨还有所增长。这也说明提高出口税的影响并不是单一的,它对出口的约束作用并没有DMO等强硬政策那么明显。但是在出口禁令解除之后,DMO政策对出口的约束放松,此时出口税的影响就显现得更为明显了,在第一个大幅降税的时间节点7月15日,以及第二个大幅降税的时间节点8月1日,棕榈油的出口量都有大幅提高。7、8月印尼分别出口棕榈油270.5万吨及433.4万吨。我们没有印尼出口的具体轨迹图,但是根据新闻中印尼政府阶段性发布的出口许可量来看,7月5-15日这十天出口40万吨,而大幅降税后,7月15-26日十日间出口进度明显加快至100万吨,出口税影响明显。因此,若没有极大的出口政策约束(如出口禁令或者收紧的DMO政策),出口税对棕榈油出口的影响会非常明显。

(来源:国富期货)