前言

6月上旬开始,油脂行情急转直下,出现了断崖式的连续暴跌行情,资金大幅抛售油脂。P2209合约6月跌19.4%,Y2209合约月跌12.7%,OI2209合约月跌14.4%。马棕9月合约月跌20%,美豆油12月合约月跌10%。CBOT大豆2.64%,ICE菜籽11月合约月跌17%。6月,油脂领跌整个油脂油料板块,棕榈油则领跌油脂板块。连续暴跌后,从技术看油脂已经见顶并应该转势。近期棕榈油连续暴跌行情,原因或在于:

一方面,印尼棕榈油开始实质性的恢复出口。这是近端国际棕榈油供给重大利空。马棕盘面几乎已经跌去俄乌冲突、印尼棕榈油出口限制政策以来的全部上涨空间。但6月印尼实际棕榈油出口量预计仅与1-4月月均出口量相仿,依旧低于历史同期正常出口水平,6月印尼本土棕榈油超高库存压力有增无减。因此,市场存在印尼棕榈油进一步促进出口的政策预期。

另一方面,美联储6月议息会议大幅提高利率75个基点。猛烈的加息举动及后期的加息预期,令国际金融市场对美国经济衰退的担忧增强。市场风险的增加及资金回流预期,导致欧美股市及国际主要大宗商品遭遇抛售,加剧了国内外油脂盘面的跌势。

印尼棕榈油出口进度及目前的国内供需

5月23日,印尼正式取消棕榈油出口禁令。印尼贸易部一度试图根据各地需求及各企业的产能确定各企业的DMO数量,同时运行电子化系统监管棕榈油全产业链各环节。但新的DMO政策实施过程及DMO数量计算较为复杂,详细方案迟迟没有宣布及实施。直到5月底,印尼贸易才迫于压力初步计划发放100万吨的DMO出口许可证。

6月初,印尼棕榈油出口许可发证发放较慢,但后期逐渐加速。截止6月26日,印尼棕榈油合计发放189万吨棕榈油的出口许可证。预计6月印尼棕榈油总的出口许可证签发量200万吨左右。印尼6月棕榈油出口许可证发放不多,一方面有政策考量,一方面也因为印尼5月实施出口禁令后港口船只暂时不足。

根据GAPKI数据,今年1-4月印尼棕榈油月均出口量200万吨左右。对比历史同期明显偏低,因印尼棕榈油的出口限制政策。正常年份,6月棕榈油出口量250-300万吨。今年6月印尼棕油若出口200万吨,虽然供给边际显著改善,但依旧低于正常水平。

近两年数据看,印尼棕榈油季节性增产季月产量通常400-500万吨。印尼本土棕油月消费仅140-170万吨,每月需出口250-350万吨,才不会导致库存累积。因此,6月印尼棕榈油库存其实有增无减,只是相比5月的累库速度大幅放缓。

截止5月底,市场预计印尼棕榈油库存已经700万吨以上,压榨厂几乎全面胀库。按照上述月度供需估算,印尼6月底棕榈油库存预计800-850万吨,也有机构给出更高预估。不仅压榨厂,6月印尼精炼厂预计也大面积胀库。

因此,印尼棕榈油加速出口以降低库存,迫在眉睫。临近6月底,印尼官员表示,将调整当地食用油销售规则,以便印尼棕榈油企业获得更多的出口配额。后续,需要关注政策细节。

即便后期印尼棕榈油月出口较正常水平增100万吨,按照目前的库存水平,预计也需要4个月才能令其库存逐渐回落至正常水平。否则,可能因棕榈果串无人收获、腐败变质导等原因,导致印尼棕榈油各月不同程度的实质性产量损失。

印尼毛棕价格走势及关税调整

由于压榨厂库存压力极大,6月印尼小农户依旧无法将全部棕榈果实卖给油厂,印尼FFB价格仍极低。6月,印尼国内毛棕价格下跌30%以上至560-580美元/吨,已经跌至印尼毛棕生产成本价。

虽然印尼棕榈油种植者敦促政府取消DMO规定以促进出口,但政府官员表示,在散装食用油价格达到政府的目标价格14000印尼币/升之前,没有取消DMO的计划。下图可知,印尼散装食用油价格今年以来一直没有达到政府目标,截止6月30日,价格仍在15800印尼币/升一线。

因此,7月印尼DMO政策预计持续。7月印尼棕油的DMO对应许可证环比增量预计有限,因印尼本土食用需求相对平稳。为加速出口,后期,印尼政府可能会增加加速出口许可证的数量同时下降特殊出口税,或者增加DMO出口许可证数量,甚至下调棕榈油出口tax及出口levy。

截止6月30日,印尼毛棕招标价570美元/吨。印尼6月中旬实施新出口税制,毛棕合计出口关税488(200levy+288tax)美元/吨。因此,印尼毛棕现货FOB出口成本价约1058美元/吨,对应马棕盘面约4655林吉特/吨。截止6月底,印尼毛棕7、8月FOB价报分别为1310、1290美元/吨,马来西亚毛棕现价为1200美元/吨。相比目前成本,印尼毛棕出口价还有100多美元/吨的下调空间。

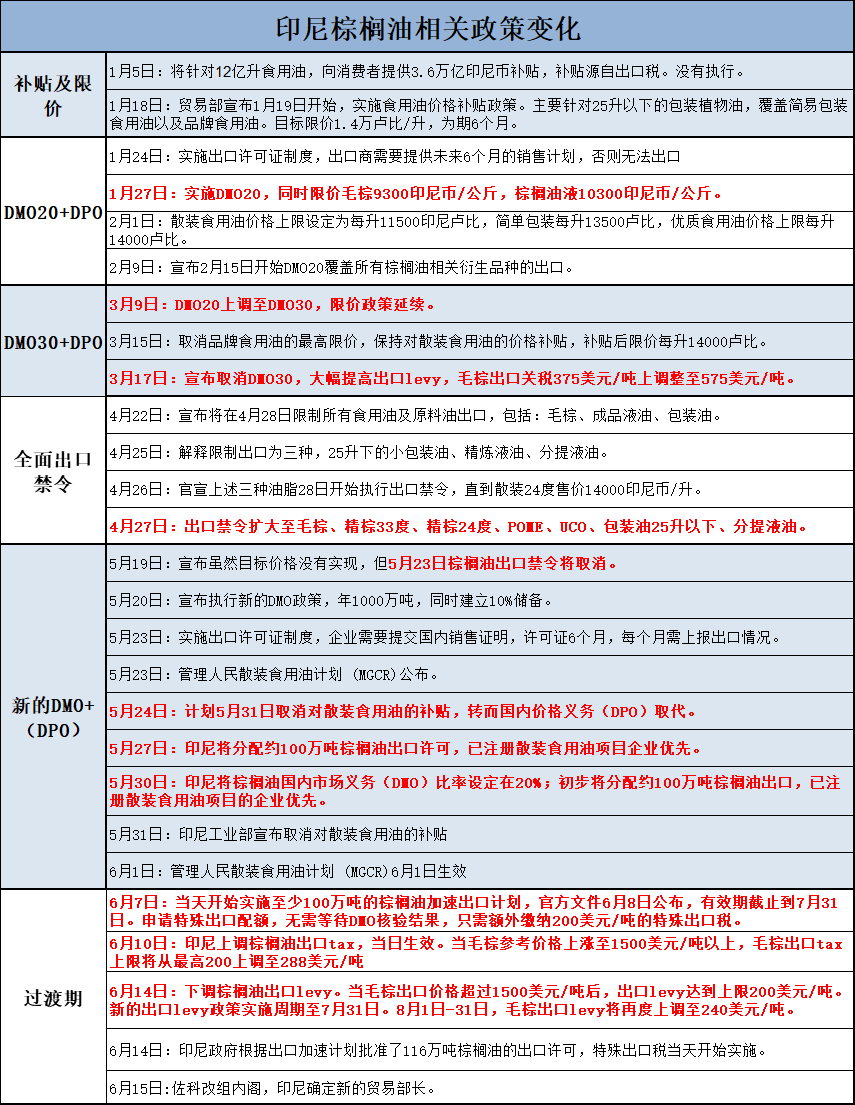

上表可知,此前印尼毛棕出口税为575美元/吨=375levy+200tax.6月中旬开始下降到488美元/吨=200levy+288tax.前后执行的都是毛棕levy及tax关税规则的上限水平。

进入8月,印尼毛棕出口tax上限仍是288美元/吨,出口levy上限则将上调至240美元/吨。6月中下旬到6月底印尼毛棕报价1500-1300美元/吨,假设到7月中旬,印尼月度毛棕参考均价低于1350美元/吨(按照偏低价估算),则8月印尼毛棕出口levy将是220美元/吨,8月毛棕出口tax是250美元/吨,合计毛棕出口税470美元/吨。比6月中旬到7月底执行的488美元/吨低18美元/吨。从出口税角度,8月印尼毛棕出口成本可能只是比7月稍低。

印尼生物柴油:商业利润改善 B35影响暂有限

6月开始,国际棕油价格暴跌,原油跌幅相对较小。POGO(BMD毛棕-ICE柴油近月)价差一度大跌,最低跌至-260美元/吨附,6月底小幅反弹至-100~-150美元/吨。

印尼生物柴油价格指数给予生产商85美元/吨的成本补贴。通常POGO价差-100美元/吨左右,印尼棕油的生物柴油将出现纯商业的生产利润。由于印尼本土毛棕价格已经跌至成本,远低于BMD毛棕价格,因此印尼实际生柴商业利润更为可观,印尼生物柴油的补贴资金压力也骤降。

考虑到印尼国内库存压力、生柴利润及国际能源价格,印尼政府近期考虑增加生物柴油授权。消息显示,印尼政府计划将柴油生柴掺混比率从30%提高到35%。该政策目前正处于讨论阶段。

若印尼生柴政策从B30转向B35,参考往年数据,印尼年棕榈油生柴消耗量同比预计增加100多万吨,月均棕油消耗新增预计10多万吨。具体的生柴消耗增量还得看当年印尼柴油新增消耗量。相比目前印尼棕榈油超高库存及每月出口压力,即便印尼B35很快开始实施,中期对印尼棕榈油供需影响也有限。

总结

近期,国内外植物油盘面再度暴跌,国内棕榈油主力合约更是增仓领跌,再创近期新低。国际有色金属、原油、欧美股市短期拐头向下,宏观系统性风险再度来袭。7月美联储议息会议时间为7月26日-27日,在此之前关注美国相关重要数据变化。若数据较差,7月会议上美联储或再度加息50-75个基点。

结合目前的宏观风险、资金情绪及印尼棕榈油出口进一步增加的预期,棕榈油跌势、弱势还将持续。但从印尼棕榈油生产成本角度,中短期国际棕榈油继续深幅下跌空间可能有限。除非印尼后期下调出口levy及出口tax上限。

(来源:新湖期货)